很多客户常常会问:保险公司可靠吗?会不会倒闭?如果倒闭了怎么办?也有些人问,保险公司的保单和合同会不会赖帐不算数?2008年金融危机以后,几乎每个人都对保险公司有疑问,担心它们倒闭或不履行合同。消费者有这些疑问是很正常的,今天的文章就这些问题做较详尽的解释。

在金融危机后,再没有任何一家公司敢夸口自己一定不会倒,即使它敢这么说,也没人相信,毕竟有100多年历史的华尔街金融翘楚雷曼兄弟说倒就倒了。但稍加分析就会得知,保险公司比银行更可靠、更不容易倒闭。

01

银行安全吗?

在银行存钱,一有风吹草动人们就想把银行的存款提出来,这就形成挤兑。如果挤兑成风,超过银行的应急储备,银行就会倒闭,因为银行吸纳你的存款,除了少部分留着日常流动,满足银保监会的要求外,大部分是用于比较长期的投资,如房屋贷款、工商贷款等,这些投资都有一定的期限,不能随时抽出来。所以如果发生大规模的挤兑,银行只有倒闭,由银保监会接管。

前一阵子包商银行进入破产流程的事让我考虑到一个问题:把钱放保险公司和银行哪个更安全?

我们就从法律层面来比较一下。

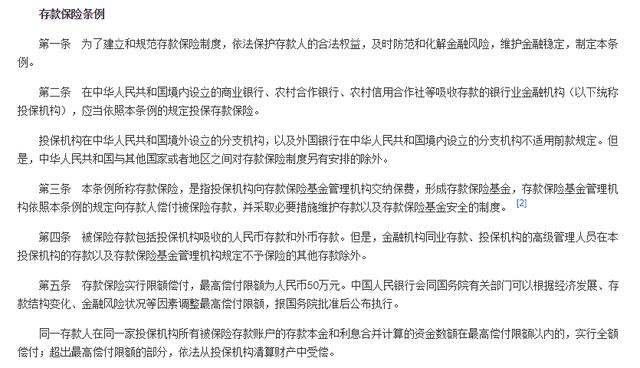

我们来看看《存款保险条例》是如何赔偿的:

第五条 存款保险实行限额偿付,最高偿付限额为人民币50万元。中国人民银行会同国务院有关部门可以根据经济发展、存款结构变化、金融风险状况等因素调整最高偿付限额,报国务院批准后公布执行。

同一存款人在同一家投保机构所有被保险存款账户的存款本金和利息合并计算的资金数额在最高偿付限额以内的,实行全额偿付;超出最高偿付限额的部分,依法从投保机构清算财产中受偿。

02

保险公司安全吗?

保险公司就不一样。保险公司主要产品有人寿保险、年金、长期护理保险等,这些产品都没法挤兑。你买了100万人寿保险,人不死保险公司不会赔50万;中途取消保险,通常会有很大损失,不适合以短线投资为目的购买。绝大部分年金也有若干年不等的surrender period(退保期),不到期如果取消合同,会有surrender charge(退保费用)。买了长期护理保险或伤残收入保险,也没办法把保单退掉,把钱拿回来。

零星的理赔对保险公司无伤筋骨,因为死亡概率是稳定、且逐步下降的,保险公司按规定必须保留最少25%的现金应对理赔之需。而取消保险或年金受损失的只是客户,保险公司无所谓。

导致保险公司倒闭的最大可能是投资失败,2008年AIG(友邦)接近倒闭,不是旗下的人寿保险公司经营不佳,而是投资部门押宝次贷失误—AIG所经营的CDS产品为住房抵押贷款债券(CDOS)提供信用担保合约净损失78亿美元,连带影响到整个AIG,最后靠政府救助而度过难关。

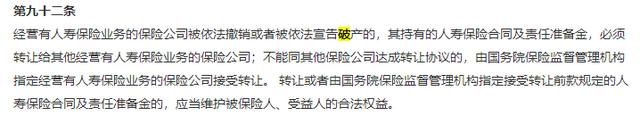

再来看看《保险法》是如何保护我们的:

保险法第92条:经营有人寿保险业务的保险公司被依法撤销或者被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司;不能同其他保险公司达成转让协议的,由国务院保险监督管理机构指定经营有人寿保险业务的保险公司接受转让。 转让或者由国务院保险监督管理机构指定接受转让前款规定的人寿保险合同及责任准备金的,应当维护被保险人、受益人的合法权益

可以看出来银行破产保证的是50万,保险公司破产国家会指定机构接受你基本没损失。

03

银行和保险公司的保险有区别么?

有人会问,我在银行买的保险,和在你们保险经纪人这买的保险在安全性方面有什么区别么?

保险公司和银行的安全级别相当资金都是安全的,保险理财安全级别很高,关键是产品选择是否适合很重要;银行理财产品其实银行相当于中介角色,并不等同于银行存款,一部分银行工作人员也会把理财产品、保险业务混同,就是银行代销的保险公司的产品(此类在下一部分保险公司内详解)。实际上储户买的也是一张保单,这类产品归属保险公司,所以单纯银行破产,客户也不会有损失。

综上所述,从安全性来讲,保险公司无疑比银行更可靠,保险公司倒闭的风险很小,而且有再保险的担保,所以并不用太担心它们会倒闭。